Trang chủ › Forums › CFA® program level II › CFA® level II – DERIVATIVES › CFA2.DER: Out-of-the-money option strategy

- This topic has 0 replies, 1 voice, and was last updated 1 year ago by

Teaching Assistant.

CFA2.DER: Out-of-the-money option strategy

-

Teaching Assistant

KeymasterHọc viên: cô ơi cho em hỏi thăm trong môn Deri có 1 câu lý thuyết này em đọc khó hiểu quá, em không biết suy luận từ đâu nhờ cô giải thích thêm giúp em với nhé, e cảm ơn ạ

Học viên 2: câu này ở dưới comment mình thấy có 1 bạn trả lời được nhiều người like lắm, bạn tìm và tham khảo thêm xem. Mình đã đọc comment ý và thấy giải thích khá hay nhưng mà mình cũng không dành nhiều thời gian để hiểu thêm vì câu hỏi này đúng là hack não và càng muốn hiểu thì càng đau đầu nên mình bỏ qua luôn (sweatgrinning)

còn đây là phần phân tích của mình khi mình đụng phải câu này lần đầu tiên, bạn cũng có thể tham khảo xem có clear hơn không:

‘’ dạ, dựa trên gợi ý của cô, em đã đọc thêm về Out-of-the-money option strategy để phân tích bài này thì đã ngộ ra 1 vài ý như sau, cô xem giúp em có gì sai thì chỉnh giúp em ạ:

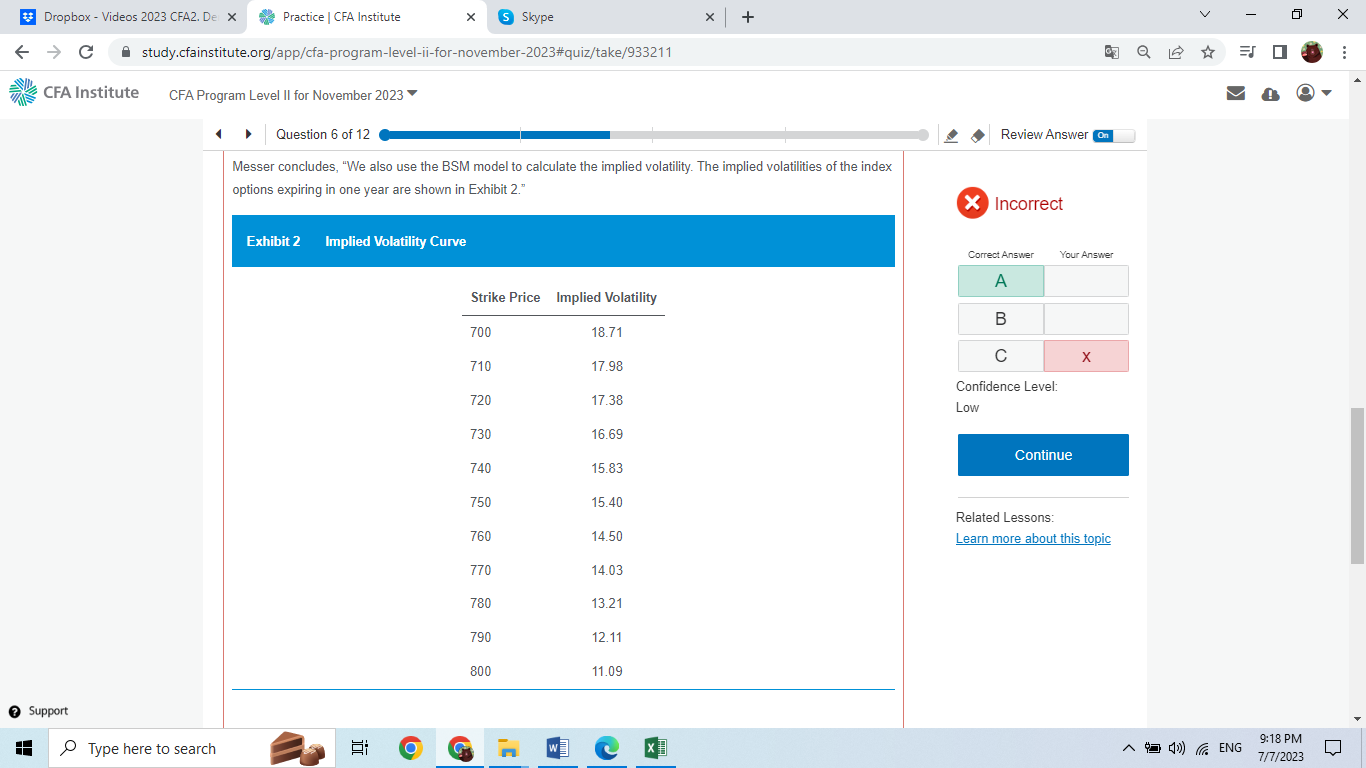

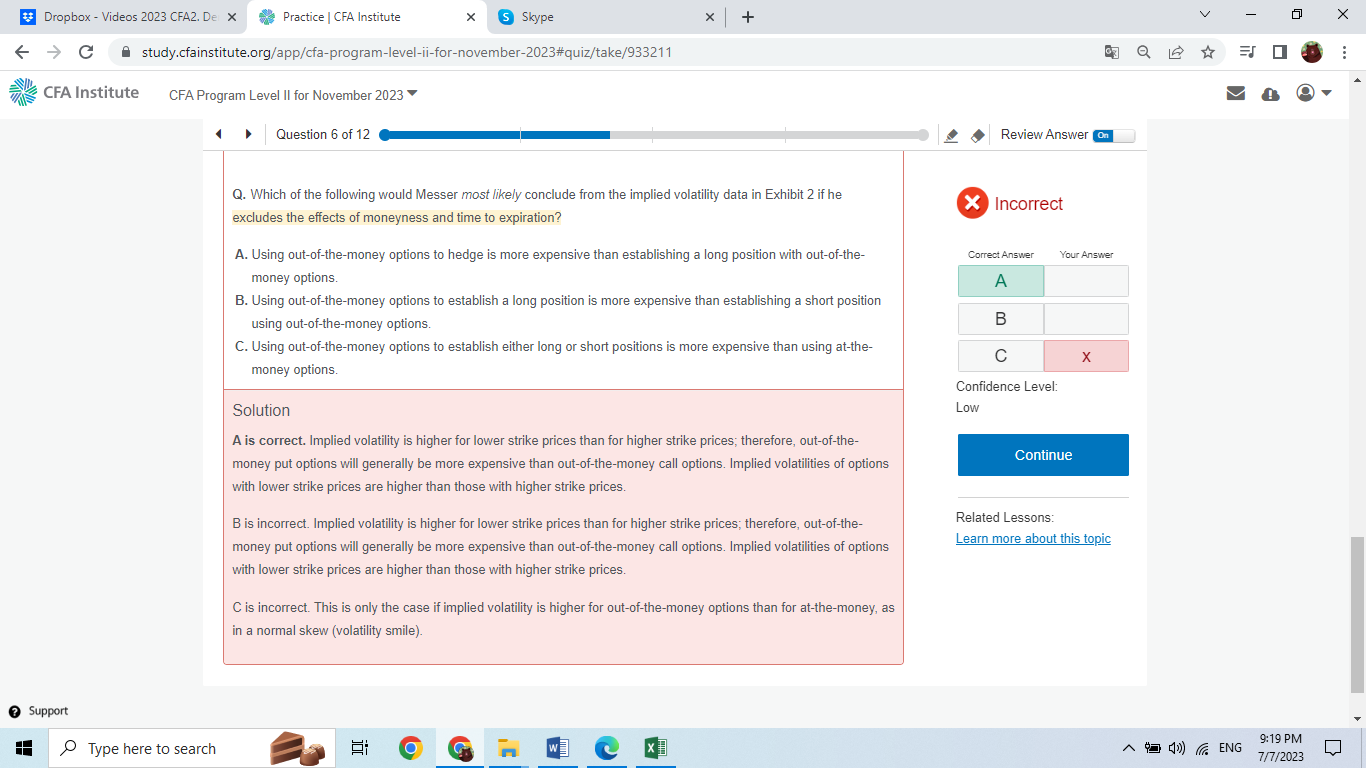

1. Theo đề bài thì ở mức Strike price X càng thấp thì Volatility càng cao => X càng thấp thì option price càng cao. Mà X càng thấp thì put options càng dễ out-of-the-money => out-of-the-money put options sẽ expensive hơn out-of-the-money call options.

- Using out-of-the-money options to establish a long position = Long out-of-the-money call options, vì nếu option được exercise thì bên long call sẽ được quyền long underlying.

Tương tự, Using out-of-the-money options to establish a short position = Long out-of-the-money put options.

=> theo ý số 1 thì out-of-the-money put options sẽ expensive hơn out-of-the-money call options => câu B sai.

- Out-of-the-money options dù call hay put sẽ không có intrinsic value, mà chỉ có time value (hay như 1 số web ghi là chỉ có extrinsic value) nên generally sẽ cheap hơn at-the-money options => câu C sai.

- Using out-of-the-money options to hedge (an underlying) = Long out-of-the-money put options (ý này có thể suy từ put-call parity như cô gợi ý hoặc từ công thức delta hedge portfolio) nên theo ý 1 sẽ more expensive than Long out-of-the-money call options (hay more expensive than establishing a long position with out-of-the-money options) => câu A đúng. ‘’

7/7/2023

You must be logged in to reply to this topic.