Trang chủ › Forums › CFA® Program Level I › CFA® level I – DERIVATIVES › CFA1.CF: put-call-forward parity là: Po + Fo/(1+Rf)^T = Co + X/(1+Rf)^T ?

- This topic has 0 replies, 1 voice, and was last updated 3 years ago by

Teaching Assistant.

CFA1.CF: put-call-forward parity là: Po + Fo/(1+Rf)^T = Co + X/(1+Rf)^T ?

-

Teaching Assistant

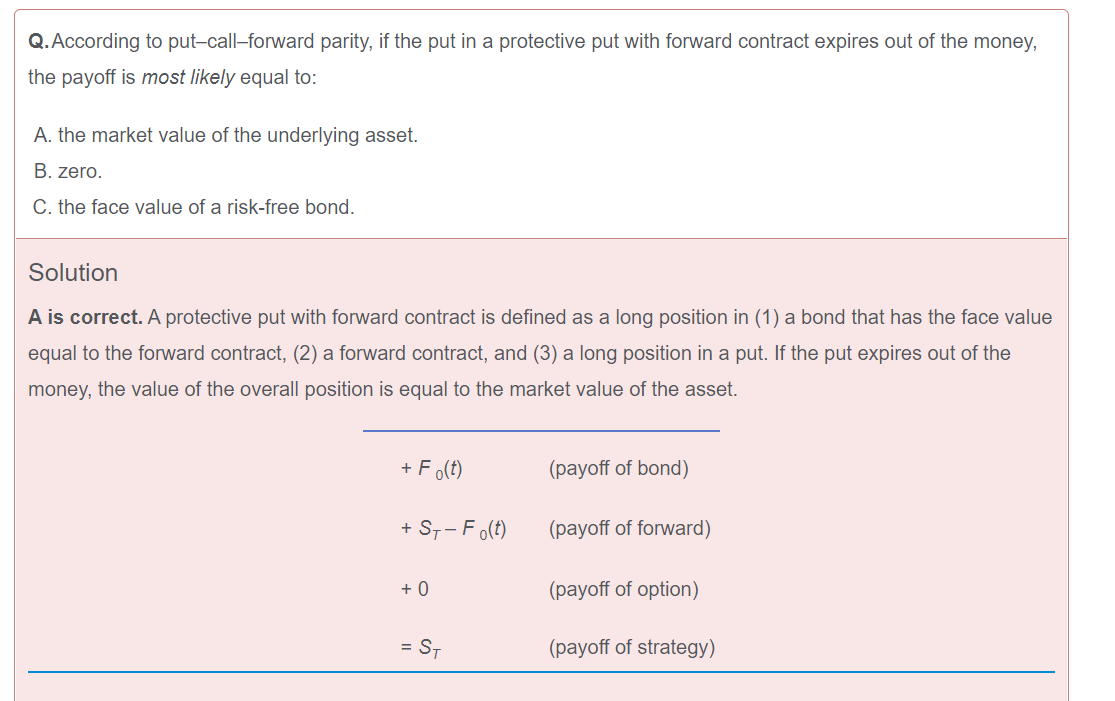

KeymasterHọc viên: Cô ơi cô cho em hỏi câu này với ạ. Em không hiểu đáp án vì em nhớ là put-call-forward parity là: Po + Fo/(1+Rf)^T = Co + X/(1+Rf)^T. Vậy thì put position phải là : long 1 call option + long 1 riskfree bond + short 1 forward contract chứ ạ? mà payoff ở đây hiểu là payoff của put option trong protective put hay là payoff của forward contract ạ?

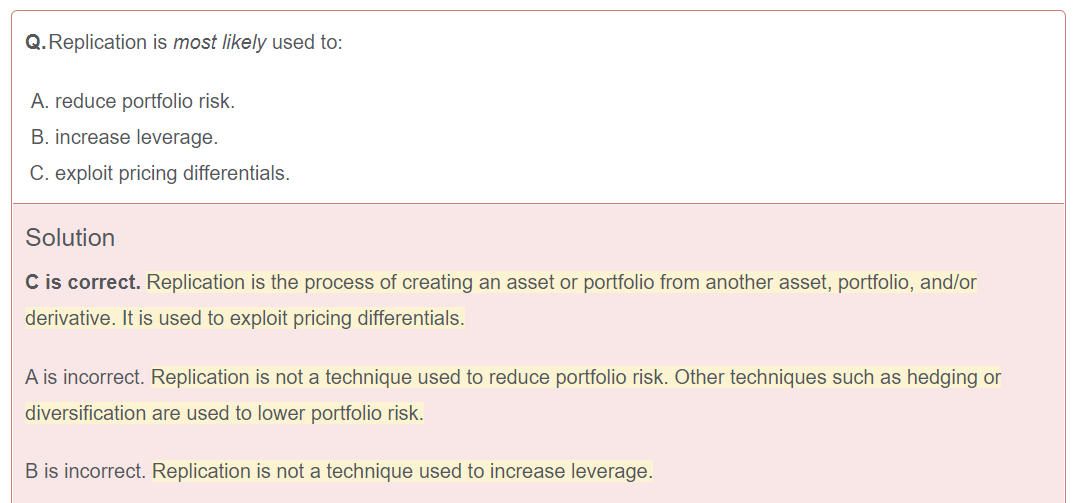

Cô ơi vì sao việc replication lại là exploit pricing differentials thế ạ? Arbitrage thì em hiểu là exploit pricing differentials thật nhưng replication thì exploit sự khác biệt về giá ở chỗ nào ạ? Em chỉ thấy nó là việc xây dựng 1 riskfree portfolio từ việc kết hợp mua bán underlying asset và risky asset chứ chưa hiểu cái ý chênh lệch giá chỗ nào ạ

Giảng viên: Câu hỏi này chưa thực sự rõ ràng lắm, nhưng thí sinh phải tự hiểu là payoff của PROTECTIVE PUT. Không phải payoff của FORWARD vì forward thì chả liên quan gì tới thông tin option expires out of money mà đề bài cho. Cũng không phải payoff của PUT không thôi vì đã expire OTM thì payoff là 0 thì lại quá dễ

Put call parity là công thức thể hiện mối liên hệ về giá trị giữa c và p và công thức này có ích nhất là ở những thời điểm TRƯỚC ĐÁO HẠN (chú ý số 0 ở Po và Co là thời điểm hiện tại). Còn ở đây đề bài hỏi tại thời điểm ĐÁO HẠN.

Parity ở đây chỉ là để gợi thí sinh nhớ tới chiến lược “protective put (PP) sử dụng forward” là thế nào thôi chứ vế bên call option thì không dùng làm gì cả (như cô đã nói ở câu trên, vì đây là ĐÁO HẠN rồi nên parity không có ý nghĩa gì nữa

Cho nên câu này đừng dùng parity gì nữa, mà tập trung vào PP on forward là thế nào thôi

Ôn lại: bình thường PP là long stock và long put (mua 1 nàng công chúa rồi mua quyền bán để bảo vệ nàng, nên có tên gọi vậy), mất tổng chi phí là po và So, là 1 vế của put-call parity thường

Giờ PP using forward thì cơ bản là long forward (ký hợp đồng thôi, không mất chi phí) và long put (chi phí po), nên so với cái PP bình thường kia thì có So đô la không phải bỏ ra mua stock thì ta đem mua bond (So có future value là Fo). Nên cái PP này nó tòi ra thêm bạn bond là như vậy. Như vậy cần tính payoff của cả 3 công cụ này tại thời điểm ĐÁO HẠN.

Chú ý thêm: nếu là PP BÌNH THƯỜNG thì khi put expires OTM thì cái còn lại cũng là stock, nên cũng có giá trị là St giống như PP on forward ở bài này.

Câu replication Cô không rõ em đang hỏi ý nào để giải thích cho trúng, vì tài liệu có nhiều chỗ đề cập tới vấn đề này, với những context khác nhau. Em chụp sách/mindmap nhé.

Học viên: Câu parity em hiểu rồi ạ

Câu replication em nói là câu này ạ

Giảng viên: Replicate là “bắt chước” thôi chứ “tạo ra risk free portfolio” thì là hệ quả của một vài động tác nữa sau khi replicate, chứ không phải replicate là “tạo ra risk free portfolio”.

Ví dụ bạn A có giá là $100, mà ta khéo léo kết hợp bạn B,C,D để tạo ra 1 bạn giống y chang bạn A (replicate bạn A) mà việc kết hợp này chỉ mất có $90 thôi thì muốn lãi $10 (pricing differential) thì phải biết replicate A từ B,C,D rồi mua mua bán bán. Giống như put option có giá $5 mà dùng parity để replicate put (=long call, long bond, short stock) mà chỉ mất có $4 thôi thì mình mua cái “replicate” và bán cái put. Cho nên biết các mánh replicate là rất có lợi trong việc tạo arbitrage profit.

CFA1.41 5/10/2021

You must be logged in to reply to this topic.